Sorry, this entry is only available in Uzbek. For the sake of viewer convenience, the content is shown below in the alternative language. You may click the link to switch the active language.

Ҳозирда Республикамизда тижорат банклари билан бирга нобанк кредит ташкилотлари ҳам аҳолига микромолиявий хизматлар кўрсатиб келмоқда. Жумладан, аҳолини, кичик бизнес ва хусусий тадбиркорликни қўллаб-қувватлаш, уларга тез ва қулай шартларда кредит таклиф қилишда микромолия ташкилотларнинг ўрни беқиёс.

Айни дам республикамизда 96 та микромолия ташкилотлари аҳолининг кредитга бўлган эҳтиёжларни қондиришда ўз хизматларини тақдим этиб келмоқда. Микромолия ташкилотлари хусусий тадбиркорликни кредитлаш, аҳолини ижтимоий жиҳатдан қўллаб-қувватлашда тез ва қисқа муддатга кредитларни ажратиши билан иқтисодиётда ўз муносиб ўрнига эга. Ўзбекистон Республикаси Президенти республикамизда кредит ташкилотларини ривожлантириш бўйича «2020-2025 йилларга мўлжалланган Ўзбекистон Республикасининг банк тизимини ислоҳ қилиш стратегияси тўғрисида»ги фармонида «Нобанк молиялаштиришнинг янги бизнес-моделларини жорий қилиш» масалаларига алоҳида эътибор қаратилган.

Тижорат банклар каби микромолия ташкилотлари, ломбардлар ҳам фоизга қарз беради. Бироқ, улар ҳисобварақлар очиш ва юритиш, валюта операциялари, қимматбаҳо буюмларни сақлаш учун сейфларни ижарага бериш, мижозлар номидан пул ўтказиш каби банк операцияларини амалга оширолмайди.

Шу ўринда тан олиш жоизки, микромолия ташкилотлари мижозларининг аксарияти ижобий кредит тарихига эга эмас. Акс ҳолда, фоиз ставкаси пастроқ банкларга мурожаат қилишган бўлишарди.

2024 йилнинг 7-сентябрида 312-сонли «Кичик бизнесни узлуксиз қўллаб-қувватлаш комплекс дастурини такомиллаштириш чора-тадбирлари тўғрисида»ги Президент қарори қабул қилинди. Лойиҳа доирасида 300 млн. сўмгача микрокредитларни, шундан 100 млн. сўм гаровсиз қисмини «Тадбиркорликни ривожлантириш компанияси» АЖ маблағлари ҳисобидан, 200 млн. сўмгача қисмини банклар ва микромолия ташкилотларининг ўз маблағлари ҳисобидан ажратиши белгиланди. 2023 йил 10 ноябрда микроқарзларнинг энг юқори миқдорини 100 млн. сўмгача оширишни назарда тутувчи «Тадбиркорлик фаолиятини ривожлантиришда микромолия хизматларининг ўрни ва улушини ошириш бўйича қўшимча чора-тадбирлар тўғрисида»ги қарор қабул қилинганди. Унга кўра, 2024 йил 1 январдан микроқарзнинг энг юқори миқдори 50 млн сўмдан 100 млн. сўмгача оширилди. Бу ўз навбатида нафақат банкларда, микромолия ташкилотларида ҳам муаммоли кредитлар ҳажмининг ошишига таъсир этади дейишимиз мумкин.

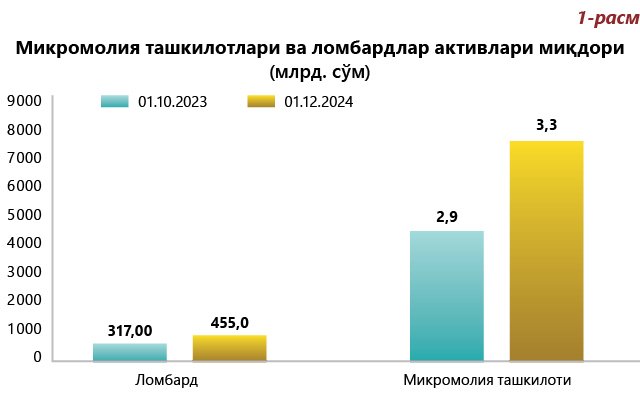

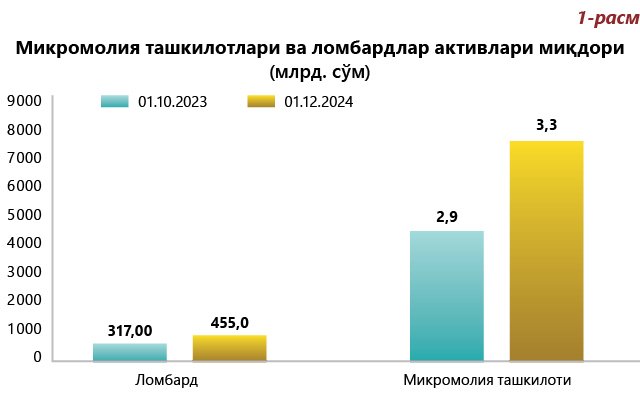

Ломбардлар ва микромолия ташкилотлари активлари 2023 йил 1 октярь ҳолатига нисбатан 1,8 баробарга ортиб, 2024 йил 1 декабрь ҳолатига 8 трлн. сўм доирасида шаклланган. Микромолия ташкилотларининг активлари 2024 йил 1 декабр ҳолатига 72 % га ўсиб, 7,6 трлн. сўмга етган, ломбардлар активлари эса 138 млрд. сўмга кўпайиб, 455 млрд. сўмга етганлигини кўриш мумкин. Шундан соф кредитлар 7,3 трлн. сўмга етганлигини ва умумий активларда асосий салмоғини ташкил этишини кўрамиз.

Микромолия ташкилотининг активлари сифат даражасига кўра «стандарт», «субстандарт», «шубҳали» ва «умидсиз» тоифаларга таснифланади. Марказий банк «шубҳали» ва «умидсиз» тоифадаги активларни муаммоли активлар сифатида тавсифлайди. Қуйида микромолия ташкилотларида активларнинг гуруҳланишини кўриб чиқамиз:

● «стандарт» гуруҳ активлари-асосий қарз ёки фоизлар бўйича муддати ўтган қарздорлиги бўлмаган ёки уларни қайтариш 30 кундан ошмаган муддатга кечиктирилганда;

● «субстандарт» – асосий қарз ёки фоизларни қайтариш 31 кун ва ундан ортиқ, лекин 90 кундан ошмаган муддатга кечиктирилганда;

● «шубҳали» – асосий қарз ёки фоизларни қайтариш 91 кун ва ундан ортиқ, лекин 180 кундан ошмаган муддатга кечиктирилганда;

● «умидсиз» – асосий қарз ёки фоизларни қайтариш 181 кун ва ундан ортиқ муддатга кечиктирилганда.

Биламизки, микромолия ташкилотлари юридик шахсларнинг устав капиталида иштирок этишга ҳақли. Микромолия ташкилоти юридик шахсларнинг устав капиталига ёки қарз қимматли қоғозларига қилинган инвестициялар қуйидагича таснифланади:

● сўнгги бир йил давомида микромолия ташкилотига даромад келтирмаган инвестиция – «субстандарт»;

● сўнгги икки йил давомида микромолия ташкилотига даромад келтирмаган инвестиция – «шубҳали»;

● сўнгги уч йил давомида микромолия ташкилотига даромад келтирмаган инвестиция – «умидсиз».

Агар микромолия ташкилоти томонидан қилинган инвестицияни қайта баҳолаш натижасида салбий фарқ юзага келса, бундай инвестицияларнинг сифати «умидсиз» деб таснифланади. Микромолия ташкилотларида шубҳали ва умидсиз гуруҳ кредитлари муаммоли кредитлар дея тавсифланади.

Юқорида микромолия ташкилотларида кредитнинг тавсифланиши ва муддати кечиккан кредитлар бўйича заҳира ташкил қилиниши бўйича маълумотни кўриш мумкин. Микромолия ташкилотлари тегишли тартибда субстандарт, шубҳали ва умидсиз гуруҳ кредитлари бўйича харажатлари ҳисобидан заҳира яратиши лозим. Айниқса, шубҳали ва умидсиз кредитлар ҳажмининг ортиши микромолия ташкилотлари даромадларининг камайишига, заҳира маблағлари яратилгач уларни бошқа мақсадлар учун ишлатилмаслиги сабаб ўз маблағлари ҳажми хам камайишига олиб келади.

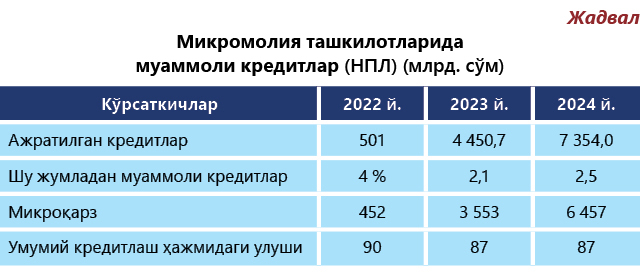

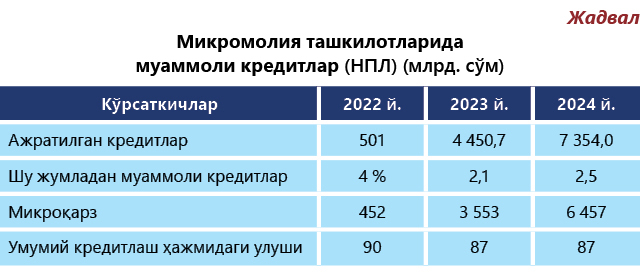

Микромолия ташкилотларида муаммоли кредитлар (НПЛ) шубҳали ва умидсиз кредитлардан иборат, 2024 йилда берилган кредитлар 2023 йилга қараганда 80%га ошган ва 7,3 трлн. сўмни ташкил қилган. Муаммоли кредитлар эса 2,1 фоиздан 2,5 фоизга ортиши кузатилган. Микроқарзнинг юқори чегараси 50 млн. сўмдан 100 млн. сўмга ортганлиги, кредит тарихига эга бўлмаган янги кредит олувчиларнинг кўпайганлигини ҳам сезиларли таъсир қилган, деб айтишимиз мумкин.

Микромолия ташкилотлари одатда тез пулни олиш имкониятини таклиф қилиб, мижозларига барча хавф-хатарларни тўғри тушунтирмаслиги мумкин. Бу ҳолатда мижозлар фоизлар ёки кечиктирилган тўловлар билан боғлиқ рискларни сезмасдан қарз олишади. Бу эса уларнинг қарзни ўз вақтида қайтаришлари қийинлашиши, муаммоли кредит ёки тўловларнинг кечикиш ҳолатлари келиб чиқишига олиб келади. Молиявий саводхонликнинг пастлиги қарз олувчиларни ўз маблағларини тўғри бошқара олмасликка, шунингдек, ўз бюджетини нотўғри режалаштиришга олиб келиб, бу ҳолат кредитларни ўз вақтида тўлаш имконини йўқотишга сабаб бўлади.

Микромолия ташкилотлари кўпинча банкларга нисбатан юқори фоиз ставкаларини таклиф қилишади, уларда риск даражаси ҳам баланд. Аммо, қарз олувчилар учун юқори фоиз ставкалар молиявий ҳолатига салбий таъсир кўрсатиши мумкин. Агар қарз олувчи ўз қарзини вақтида қайтаролмаса, фоизлар янада ошиб, умумий қарз миқдори ортади. Вақт ўтгани сайин бу, қарз олувчи учун қарзларнинг янада ўсиши, микромолия ташкилотларида муаммоли кредитлар ортишига сабаб бўлади.

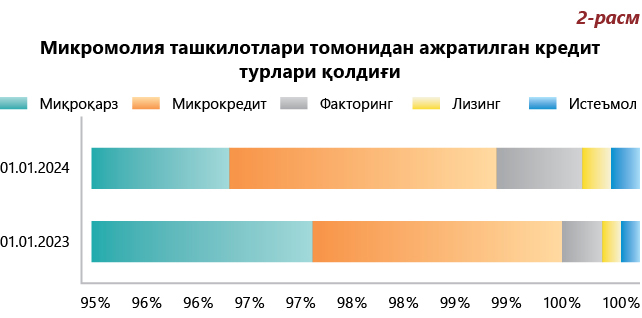

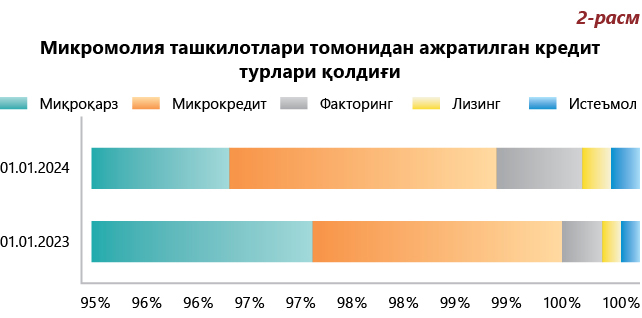

Микромолия ташкилотлари ва ломбардлар томонидан жисмоний шахсларга ажратилган микроқарзлар қолдиғи 2024 йил 1октябрь даврига 2023 йилнинг 1 октябр даврига нисбатан 1,8 баробарга ортиб, 6,5 трлн. сўмга, истеъмол кредитлари ҳажми эса 2,6 баробарга ошиб, 11 млрд. сўмга етган бўлса, тадбиркорлик субъектларига ажратилган микрокредитлар қолдиғи қарийб 1,7 баробарга кўпайиб, 144 млрд. сўмга, лизинг хизматлари ҳажми 2,6 баробарга ошиб, 10,3 млрд. сўмга ҳамда факторинг хизматлари ҳажми 4,1 баробарга ошиб, 41 млрд. сўмга етган.

Жисмоний шахсларга ажратилган кредитлар миқдорлари бўйича сегментацияда 2024 йилнинг январь-сентябрь ойларида ажратилган кредитларнинг йирик қисми (39 фоизи) 10 млн. сўмгача бўлган кредитларни, 20-50 млн. сўмгача бўлган кредитлар улуши 30 фоизни, 50-100 млн. сўмгача бўлган кредитлар улуши 19 фоизни ва 10-20 млн. сўмгача бўлган кредитлар улуши 12 фоизни ташкил этган. Микромолия ташкилотларида ҳам йирик кредитларнинг ортиши келгусида юзага келиши мумкин бўлган муаммоли кредитларни олдини олиш бўйича таклифларни шакллантиришни тақозо этади.

Шу ўринда биз нобанк кредит ташкилотларидан микромолия ташкилотлари ва ломбардларда белгиланган кредит фоизларига эътибор қаратмоқчимиз. Мазкур ташкилотлар томонидан кунлик 0,3 фоиз ёки йиллик 65 фоиз ва ундан юқори фоизда кредит ажратилаётганлигини кўришимиз мумкин. «Нобанк кредит ташкилотлари ва микромолиялаш» тўғрисидаги қонуннинг 6-боб, 32-моддасида микромолия ташкилотлари ва ломбардлар томонидан хизматлар кўрсатишнинг асосий қоидалари белгиланган. Унга кўра жисмоний шахсга кредит (микроқарз) бериш шартномаси бўйича йиллик қарз миқдорининг ярмидан кўпини ташкил этадиган суммада фоизлар ҳисоблаш, воситачилик ҳақлари ва неустойка (жарима, пеня) ундириш, жавобгарликнинг бошқа чораларини қўллаш микромолия ташкилотлари ва ломбардларда таъқиқланади. Кунлик 0,3 фоиз тўлаш шарти билан микроқарз бериш ёки кредит ажратиш бу йиллик 109,5 фоизни ташкил қилади, бундай шартларда микромолиялаш мижозларнинг молиявий ҳолатининг ёмонлашишига, қарзни қайтариш учун мижозлар бошқа манбалар излашига сабаб бўлиши мумкин.

Марказий банкнинг «Қарз олувчи жисмоний шахсларнинг қарз юкини тартибга солиш тўғрисидаги низом»да ҳам кредит ёки микроқарз бўйича асосий қарздан ташқари барча тўловлар, шу жумладан, фоизлар, воситачилик ҳақлари, неустойка (жарима, пеня), жавобгарликнинг бошқа чоралари йиғиндиси йилига қарз миқдорининг ярмидан кўпини ташкил этиши мумкин эмаслиги белгиланган. Лекин амалиётда кредит ва микроқарзлар учун юқори фоиз ставкаларини белгилаш ҳолатлари кўп кузатилмоқда. Микромолия ташкилотларининг асосий вазифаси мижозларга тез ва қулай шартларда кредит ажратиш ҳисобланиб, муаммоли кредитлар юзага келганда, уларни ундиришни гаровга қаратиш орқали муаммо баратараф этилади.

Фуқаролик кодексининг 116-моддасида қонунчилик талабларига мувофиқ келмайдиган мазмундаги битим, шунингдек, ҳуқуқ-тартибот ёки ахлоқ асосларига атайин қарши мақсадда тузилган битим ўз-ўзидан ҳақиқий эмаслиги белгиланган. Агар микроқарз шартномаларида йиллик фоизлар асосий қарз миқдорининг ярмидан ортиқ, яъни 50 %+ кўринишида назарда тутилган бўлса, бунда шартноманинг мазкур шарти Фуқаролик кодексининг 116-моддасига асосан ҳақиқий эмас деб ҳисобланади.

Хулоса шуки, микромолия ташкилотларида муаммоли кредитлар даражасини камайтириш комплекс ёндашувни талаб қилади:

● Халқаро амалиётдан ҳам аниқки, юқори фоизли ставкалар мижозларнинг тўлов қобилияти пасайишига ва қарзларнинг қайтарилмаслигига олиб келиши мумкин. Микромолия ташкилотларида кредит фоизларини қайта кўриб чиқиш лозим.

● Нобанк кредит ташкилотлари, жумладан микромолия ташкилотлари томонидан аҳоли молия саводхонлигини ошириш бўйича ташаббус кўрсатишлари мақсадга мувофиқ бўларди.

● Микромолиявий ташкилотлар кўплаб кичик қарз олувчилар билан ишлашда юқори операцион харажатларга дуч келишади, бу эса бизнеснинг рентабеллигини камайтиради. Кредитлаш шартлари ва кредит бериш жараёнининг шаффофлиги таъминланиши керак.

● Қарз олувчилар билан фаол ишлаш, яъни муаммога дуч келган қарз олувчилар билан тезкор алоқада бўлиш ва қарзни қайта кўриб чиқиш каби ечимларни топиш.

● Ўз вақтида кредитни қайтарган мижозларни рағбатлантириш ва қарзларини тўламайдиганларга жазо чоралари қўллаш орқали ҳам нафақат микромолия ташкилотларида муаммоли кредитларнинг улушини камайтиришга ёрдам беради, балки уларнинг мавқеини яхшилайди ва узоқ муддатли барқарорликни таъминлайди.

Малика ЯДГАРОВА, ТДИУ «Банк ҳисоби ва аудити» кафедраси катта ўқитувчиси

Leave a Reply